UBS拆解雪佛兰给电动汽车未来成本算了一笔账

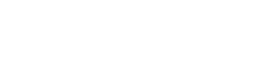

UBS(瑞银集团)39位分析师拆解了全球首款面向大众市场、续航里程远超200英里的电动车——Bolt,并对标即将推出的特斯拉Model 3,深入洞察电动车零部件及盈利能力。

Bolt 售价在3.7 万美元(含美国政府补贴后为3 万美元),单次充电续航里程预计在238 英里,超出同等价位竞争对手至少30%。此外,Bolt 的售价与续航里程与即将面市的特斯拉Model 3 相似,Model 3 是备受期待的特斯拉面向大众市场的车型。

UBS拆解了电动车Bolt和传统车高尔夫,重点分析了动力总成系统,两种车的动力总成系统截然不同,而其车辆平台差异也很大。Bolt 尽管总体车长高尔夫更短,但轴距更长。这有两点原因: (1) Bolt 的电池位于车轴之间的地板下,为容纳尽可能多的电池,需要较长轴距;(2) 更长的轴距将内部空间最大化。Bolt 的载客空间比高尔夫多1%,前排和后排乘客的腿部空间均更大,尽管Bolt 比高尔夫短8 厘米。主要原因是前部“发动机”舱更短。电机和电子零部件的空间需求比内燃机小得多。是在MQB平台(横置发动机模块化平台)上生产的,这是大众集团对于几乎所有新的非高端车型的最先进模块化平台。

Bolt 的电机(前轮驱动)、电力电子元件和充电设备在前车盖下,电池在车轴之间,电机中整合了一个小的单速变速箱。

高尔夫有一台横向安装的四缸(前轮驱动)。UBS拆解这辆所采用的版本有六速自动变速箱。

Bolt 比高尔夫重22%,主要原因在于电池组。详细分析雪佛兰Bolt与高尔夫整车质量构成,从所包含的大宗商品含量,对于Bolt,UBS发现(与高尔夫相比)。

由此,消费者转向电动车可能会对铝、铜、贵金属、稀土金属及活性电池材料生产产生显著影响。我们进行了情景分析,来看看如果全球出售的汽车100%为雪佛兰Bolt(而非当前的汽车销量结构),相应大宗商品市场将会受到怎样的影响。我们给出了在100% Bolt 世界中,新增大宗商品需求(或缺口)相较于当前相应市场规模的比重。锂、钴、稀土金属及石墨市场将是最受正面影响的,而铂系金属(作为汽车催化剂使用)则受负面影响。下图未显示出塑料材料的使用情况。我们预计塑料的使用量会温和增加(聚酯或聚合物),例如用于电池组的上盖。还有一点值得指出:电池活性材料的使用情况依据的是当前Bolt 的电池化学。未来的电池组电池钴和锰的使用量可能会大大减少。

在电池成本不断降低的情况下,电动车逐渐普及,我们预计对更昂贵的轻质材料(比如碳纤维增强塑料)的使用不会增加。成本下降、能量密度升高(因此重量变轻)将极大地削弱为车身底盘花费额外费用采用轻质材料的需求。

UBS估算Bolt电动车动力总成系统的半导体含量约为580 美元,是高尔夫这样的可比燃油车的6-10 倍。估算一辆燃油车的动力总成系统电子零部件含量可能在60-90 美元,即便是相对低端的面向大众市场的电动车,约580美元的半导体含量也明显要高出很多。

主要差异何在? 总体而言,传统燃油车的动力总成系统中,主要的半导体零部件是引擎控制单元(ECU)及传递信息的传感器。在电动车的动力总成系统中,有诸多新零部件,包括了电力电子元件和很多32-bit 微控制器(用于管理不同子系统,比如电池、充电器模块)。通过拆解Bolt,我们发现最主要的半导体零部件供应商是英飞凌(包括变频器IGBT 等电力电子元件)、恩智浦/飞思卡尔(更高价值32-bit 微控制器元件)、意法半导体(向LG 化学供应ASIC 以用于电池管理)。

根据UBS的预测,剔除电池组Bolt 的动力总成系统成本约为3800 美元,比高尔夫整个动力总成系统便宜16%。简言之,大部分机械零部件含量被电子/电力零部件取代。

Bolt 的电池组由LG 化学供应,是最新一代NMC(镍锰钴)电池,可用容量为60 千瓦时,续航里程238 英里/384 公里。重量为436 千克,其中300 千克为电池组电池。在总重量中,封装和散热占了26%(钢、铝和铁),电池组电池中的活性材料占了约68%。其他主要特征:288 块LG 电池组电池为袋装电池,96 块电池被连接成序列(共计365伏),三串电池并联。这些电池分布于10 个模块箱。

电池组有两种断路方法:一是在系统发生故障时,一是后座下方的手动紧急断路。

NMC电极所采用的是1:1:1的镍、锰及钴三元材料,三星SDI也采用相同技术,松下NCA 技术(镍钴铝)主要被特斯拉所采用。

即将面世的下一代NMC电池(预计会在2018 年面世)将采用不同的材料结构:上述材料比率料将变为6:2:2,意味着更廉价的镍比例将攀升,而更昂贵的钴和锰比例将下降。预计到2021 年,电极材料结构预计会进一步优化为8:1:1。同时,每新一代电极的能量密度料将改善约20%。这不仅会降低每千瓦时的材料成本,也会降低模块/电池组组装成本(每千瓦时基础上)。

电池管理系统负责监控每一个电池模块的电压输出及电池组温度。该系统包含了来自不同子供应商的各种电子元件。

UBS认为,原本大家都高估了电池组成本;对2025 年成本降至130 美元/千瓦时的预测是现实的。

为电池组电池支付的成本是145 美元/千瓦时,共计8700 美元,Munro 估算电池组利润加价为3600 美元,其中包含了所有材料、线路/连接器、散热盘、应急开关及组装。此外还有电池管理模块,Munro 估算成本为222 美元。因此,整个电池组的成本为12522 美元,合209 美元/千瓦时。UBS的亚洲科技行业分析团队(覆盖了LG 化学和三星SDI)认为,上述估算值处于区间高端。他们预计当前Bolt 的整个电池组成本可能低至11500 美元。

我们仍预计到2025 年电池组电池成本将下降至90 美元/千瓦时,由此电池组成本将降至130 美元/千瓦时(之前的预测为145 美元/千瓦时)。下图显示了当前的估算成本和未来预期成本的细分情况。电池组成本下降是纯电动车经济效益的关键影响因素。预期的电池组成本下降意味着整个车辆制造成本将下降约4500 美元,相当于当前Bolt 售价的12%。

从NMC 111 型转向NMC 811 型(电池供应商预计最早在2020-21 年实现),能令电池组成本降低25 美元/千瓦时。这是因为钴等昂贵材料的重量比例更小。我们尚未考虑这之后的任何电极结构优化,虽然每两代电池之间通常间隔周期为两至三年,到2025 年更新一代技术很有可能面世。

每推出新一代电池,能量密度就能提升约20%。LG 公开表示,其预计到2020 年能量密度将提升30-40%。我们(非常保守)假设到2025 年能量密度提升25%,以反映电池衰减速度可能放缓。相应地,每千瓦时所采用的材料也下降,那么能量密度提升带来的成本节省为30 美元/千瓦时。

电池能量密度提升也对电池组组装成本有正面影响(按每千瓦时看),因为组装步骤不变,材料的使用未受影响(如果说有什么的话,那就是下降,原因是电池尺寸更小),这一项节省了10 美元/千瓦时成本。

最后,规模效益和电池及电池组组装的“学习曲线”效应应会带来进一步的成本节省。在当前3600 美元的电池组利润加成中,只有约25%与使用的材料有关。这意味着不达规模的生产环境中,固定成本高企。我们假设规模效益将带来10 美元/千瓦时的成本节省。

雪佛兰Bolt 采用 由LG 电子供应、设计的永磁同步电机。单速变速箱(最终传动比7.05:1)处于同一模块内,即传动单元。Bolt 也配备了再生制动系统:电机被当作发电机,变频器/换流器将所产生的交流电转换为直流电,无需额外的机械装置。

市场中存在不同的电机设计,每种都各有利弊。Bolt 的电机设计不对称性优化了邻极之间的磁铁放置,降低了扭矩波动和径向力。其电机为204马力(150 千瓦)、扭矩360Nm (几乎是燃油车的两倍),且无需保养。这类电机对钕和镝的需求量最大(磁铁)–这些稀土材料在过去几年的价格走势波动较大。我们估算Bolt 中的钕和镝含量约为1 千克,相当于约100 美元的单位成本,约占总电机成本的8%。如果每年有1400 万辆电动车售出(我们的2025 年基准情景假设),那么由此带来的新增需求相当于全球2016 年钕产量的54%。尽管稀土金属(磁铁的原材料)储量充裕(1420 万辆的电动车年销量每年仅会消耗0.04%的储量),但在开采方面可能存在暂时性的瓶颈风险——稀土供给主要集中在中国。

单速变速箱直接与电机相连,与电机是一个单体。根据我们的计算,Bolt 只有四个齿轮。固定的传动比(以降低引擎转速、同时提高扭矩)就足够了,因为电机的整个可用转速区间扭矩恒定。

电机或由汽车制造商生产,或由汽车零部件供应商生产,后者可以划分为“传统”一级供应商和来自电子行业的新进入者,包括LG 电子。在瞬息万变的行业中,整车厂的投资需要有重点,因此较长期看外包可能成为大趋势。但未来五年,一些整车厂(包括特斯拉丰田日产宝马)可能仍会坚持自己生产电机,以更好了解相关技术和成本削减的程度。一些整车厂(比如大众)自有电机制造也可能受对就业因素的考量推动。最后,电机技术领域仍有创新潜能,因此一些整车厂或能把自产电机变成一项竞争优势。不过,与内燃机相比,电机的机械复杂性要小得多,因此无论怎样,工厂工人数量都会大大减少。

Munro 估算雪佛兰电机和变速箱成本在800 美元。电机外壳、齿轮系及旋转变压器等的成本在400 美元,因此电机驱动模块总成本为1200 美元。电机成本的上行风险在于稀土金属,当前这部分成本占到总模块成本的8%左右。未来,规模效益可能成为一项关键的成本影响因素。此外,转子的主动散热可以降低稀土含量(例如丰田的产品)。日本大同钢铁和本田开发出了无镝磁铁,目前尚无可用的成本数据,但大同钢铁计划2019 年大举投资于一处位于美国的生产设施。普遍而言,降低稀土金属使用量、提高电机效率(提高转速范围)将是产品优化的重要领域。有可能包括开关磁阻(SR)电机或是变磁阻电机等新的电机变体会日益普及,但目前尚未实现量产。这应会消除稀土金属需求。因此,对于2025 年成本降低约10%的假设是保守的。轮内电机也有发展潜能,这会极大地改善汽车的驾驶性能,但要求要有更精密的电机和控制系统。

小结1、电动车何时会实现消费者成本平价,这会对电动车销量产生怎样的影响。

在Bolt的动力总成系统中,电池成本比UBS之前的预期低了3000美元,其他模块的成本比UBS的预期低了2000美元。这意味着电动车与燃油车之间的成本平价平均将提前两三年实现。

电池组是Bolt的最大成本项,到2025年电池组成本可能下降36%,从当前的约1.25万美元降至约8000美元。因此,Bolt与大众旗下的高尔夫(我们认为高尔夫是可比燃油车)的成本差(并非零售价差)看来将缩小至2300美元。

从总持有成本看(也考虑了Bolt的更低能源和保养成本;保养成本甚至低于我们的预期),欧洲应该会在2023年实现真正的平价(“真正”的意思是整车厂能赚5%的息税前利润率),中国则应会在2026年(剔除补贴),这个时间比之前的预期早了两三年。

鉴于实现成本平价的时间早于预期,UBS上调电动车销量占比预测。我们目前预计到2021年电动车销量为310万辆(纯电动车与插电式混合动力车)、2025年销量为1420万辆,均高于之前预期的250万辆和970万辆。在UBS最新全球市场模型中,预测调整后,电动车在全球新车年销量中所占的比例到2021年为3%,2025年为14%。最新预测与我们之前预测的差异主要来自于欧洲,我们现在预计2025年欧洲电动车销量占比为30%。虽然乍一看调整后的销量预测较为激进,但与我们从相关消费者调查中得到的结论是一致的(UBS Evidence Lab survey),也不有悖于电池原材料供给缺口和所需的电力基础设施投资。UBS还上调了对日本和美国市场的预测,尽管是从较低基数上调。美国市场步伐可能落后,原因是其燃料价格更低,对于消费者而言买电动车的经济效益更不明显。我们认为,如果从联邦层面看,美国回归更良性的政治环境,或者汽油价格快速上涨,那么美国电动汽车市场可能会更好。

按创造的价值看,来自传统汽车供应链之外的一级供应商份额高达56%(剔除电池为14%)。就Bolt而言,整个动力总成系统与车载信息娱乐系统都是由LG供货的,而受损的自然是“传统”一级供应商。

电动车的机械复杂性要低得多,而电子复杂性更高。根据我们的计算,Bolt的动力总成系统中有24个活动件,而高尔夫有149个。含电机在内,在一级层面,动力总成系统电子含量高出4000美元。

小结3: 类似Bolt 和即将推出的特斯拉Model 3 这样的电动车盈利状况如何。

Model 3 的平均售价要达到约4.1万美元,才能实现盈亏平衡。这只比预期的基本款价格高约6000 美元,很有可能被超过。我们估算在EBIT 层面,每辆Bolt 亏损约7000 美元,但边际利润(售价减去可变生产成本)为正值,约为3000 美元。根据我们的零部件成本预测,假设节省下的成本大部分需转嫁至消费者以实现总持有成本平价,那么到2025 年每辆车EBIT 可望升至1300 美元(EBIT 利润率5%)。

关于Bolt的发现令我们得以研判备受期待的特斯拉Model 3的盈利能力。我们估算特斯拉需实现约4.1万美元的Model 3平均售价,才能在EBIT层面实现盈亏平衡,这比预期的起步价3.5万美元高约6000美元。特斯拉的客户可能会订购高配版(利润率应该在50%左右),因此我们认为这4.1万美元的售价门槛可能轻松被超越。

从回报率和二氧化碳排放相关成本角度说,转向电动车对于整车厂而言可能比我们所担心的好一些,但对于“传统”一级汽车零部件供应商而言,隐藏更多风险。这与市场中的一致观点是相反的,市场一致认为供应商处于更有利地位,能应对消费者向电动车的转变。

整车厂:电动车制造成本可能低于之前预期,这意味着:(1)整车厂的盈利能力能更强;(2)产量能更快增长,带来更好的规模效益,并给当前的高投资带来更快的回报。电动车对减排目标的正面贡献(尤其在欧洲)是另一项重要利好。但不好的一面是有自有金融公司的整车厂面临着较高的残值风险,且利润极高的售后市场的贡献下降(今日的EBIT占比为10-15%)。

“传统“一级零部件供应商:更好的电动车经济效益和更高的增长令目前高昂的电动车相关投资更早产生回报。不过,由于非传统供应商所占的零部件份额提升,传统供应商每辆车零部件含量可能下降(但各家供应商情况差别会非常大)。有些供应商将被迫关闭一些业务部门或产品线(大多与排放相关)。此外,长期看,在一个电动车世界中,来自利润较高的备用件业务的收入(约占息税前利润的20%)恐骤减约60%。但是,这种情景要成为现实还得几十年的时间。我们预计供应商领域将有更多并购活动。

售后市场: Bolt几乎不需要保养。不仅仅是在车辆的寿命周期中需要更换的零部件数量更少,而且它也不需要定期更换机油等液体。根据我们的分析,售后市场收入可能下降约60%,合逾400美元/车/年。这会给经销商带来较大挑战,服务和车辆保养通常贡献其总利润的逾40%。

在所采用的大宗商品材料方面,Bolt 的车身底盘遵守常规,但其铝含量高出70%(我们预计在高档电动车中铝含量甚至更高)。我们并未发现任何碳纤维增强聚合物。Bolt 的总重量比大众高尔夫重22%,主要是电池的缘故。Bolt 与高尔夫的关键差异在于以下方面:钢、铝及铜:Bolt 的钢含量少7%,但铝和铜含量明显高的多。如果出售的乘用车均为电动车,那么与当前的市场规模相比,这所带来的钢材需求的降幅较小,而铝需求将增加13%,铜需求将增加21%(按Bolt 计算)。

电池活性材料:电动车渗透率快速提升对锂电池供应链上的大宗商品市场影响最大,尤其是锂、钴和石墨。但只有钴面临着储量有限的问题,对于其他材料,目前的产能是唯一瓶颈。不过,新一代电池将使用更少的钴。

稀土及其他:在电动车市场快速发展的情况下,稀土市场、尤其是钕可能面临需求意外。这种材料用在电机磁铁上。在100%的电动车世界中,全球大宗商品领域,只有一个明显的输家:铂系金属,铂系金属用于内燃机排放处理解决方案。

小结6: 一辆电动车中的电子和半导体含量比传统燃油车多多少?谁将从中获益。

我们预计Bolt 的动力总成系统半导体零部件在580 美元,比同等燃油车(比如大众高尔夫)多6-10 倍。

根据估算,对于一辆燃油车,动力总成系统电子含量在60-90美元,这说明即便是一辆相对低端的大众市场电动车,其电子含量也大大增加。

观点一:电动汽车比预想的便宜4600美元– 将很快实现盈利,包括Model 3。

UBS发现电动车动力总成系统生产成本比我们预想的要便宜4600美元,且成本存在更大下降空间,可望从2018年起实现与燃油车相比的总持有成本平价(首先在欧洲实现),给需求带来拐点。我们将2025年电动车销量预测上调约50%至1420万辆,占全球汽车销量的14%。我们估算,当前每卖出一辆Bolt,会亏损7400美元 (EBIT层面) ,主要原因是缺乏规模。由于Bolt 和备受期待的特斯拉Model 3存在很多共同之处,因此我们估算特斯拉每卖出一辆基本款Model 3会亏损2800美元(EBIT层面),但如果平均售价在4.1万美元,就能实现盈亏平衡—实际价格很有可能高于这个水平。总体看,我们预计高端电动车的盈利能力高于大众市场电动车。一旦实现了总持有成本平价,大众品牌电动车也可能扭亏为盈。

对于整车厂,蓄电池回收价格 废旧更早实现成本平价意味着目前的高研发投入能更早的带来更显著的回报。此外,电动车对车辆减排目标的贡献(尤其在欧洲)将消除一项关键的成本负担。就我们覆盖的一级供应商而言,通过拆解Bolt我们得出两点结论: (1) LG作为汽车领域的新入者,在雪佛兰Bolt零部件中占了约56%,而“传统”一级供应商只存在于电动车动力总成系统之外。(2) 我们对活动件/易损件进行了详细分析,结果表明,几十年后,在100%为电动车的世界中,利润奇高的备件业务将萎缩约60%。电动车对于科技公司而言是个机遇,因为剔除电池,Bolt中的电子含量比燃油车高4000美元。大宗商品方面,我们发现Bolt与燃油车在铜、铝、电池活性材料及稀土方面的比例差距最大。